来源:众塑联

11.17

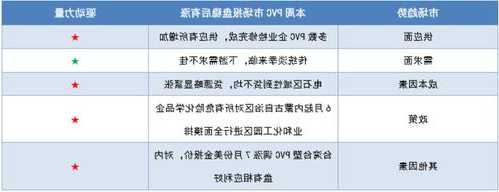

核心数据和观点

供需

上游PVC开工:

截至11月16日当周,上游开工负荷率75.57%,环比+0.47%,同比+6.19%(去年限电)。中下旬内检修损失量料下降,未来二周产量和上游开工负荷仍将进一步回升。

投产:2023年上半年增产120万(信发40、华谊40、万华40)。下半年四季度料金泰60W,聚隆40W提负。据了解聚隆10月份负荷已达8成左右,金泰电石已投,V未开,镇洋乙烯基项目中交,料明年一季度投产。中谷30万11月上旬重启。全年超200万吨投产。

众塑联调研华南下游需求:11月10日当周,华南下游开工51%左右,环比无明显变化,订单走弱。下游原料存较偏低,但可能为常态。需求未见明显改善。

仓储物流

本周社会库存累库数千,但整体(社库+上游库存)去库,华南海运下降,但仍处高位,华南部分海运超期柜子入库,但不在仓库统计样本内。

库存(华南+华东+西南)预估为41.81万吨,环比0.52万吨,同比10.21万吨。

库存(华南+华东+西南+上游)预估为70.49万吨,环比-0.43万吨,同比-4.28万吨。

进出口

进口关闭,利润-601,亏损略扩大;出口理论半关闭,利润-70~-100(和西北货源至天津港出口成本比较)。天津港电石法估价FOB730,环比0,出口收入5917,扣除出口杂费和运费,倒推内蒙出厂5501有出口优势,当前内蒙出厂价现汇5600,出口电石法理论关闭。

11月17日当周出口新接单绝对值中等略,预估为1.3-1.5万吨左右(2022年以来的平均水平1.88万左右),预估出口仍保持一定基础量。当前中国电石出口印度FOB730+运费36=766,低于国际主流报价CFR785(乙烯法)。

预计出口托底而非强驱动。

估值

氯碱估值:中等,片碱有所上涨 ,液氯、兰炭较平稳,内蒙电石反弹,本周综合利润略收窄。边际装置(PVC+0.75碱)盈利:163;

外购电石PVC成本(分摊0.47电解成本):山东6620;内蒙5651;

外购电石PVC利润:山东-820;内蒙-51;

电石盈利:-200~-500

综合利润山东:(0.75碱+1PVC)163(0.88液氯+碱):504;

综合利润内蒙(自产电石+外购电):337(PVC+0.75片碱);

综合利润内蒙(自产电石+自产电):746(PVC+0.75片碱)

综合利润内蒙(外购电石):1041(PVC+0.75片碱)

兰炭和动力煤回调,但仍旧高位,自产电石经济性较差。

PVC折盘面安全边际:5280(以当前烧碱、电石静态估算)

(11.10周调整利润公式,综合利润由0.7烧碱改为0.75烧碱)

参考

价格

参考价格:蒙煤5500:725,+10;兰炭:1240,0;

山东烧碱32%:795,+10;

内蒙片碱:29025, +25;

液氯山东:375,-100;

电石山东:3285,0;

电石内蒙:2800,+100

主要

逻辑

PVC无强产业逻辑,宏观情绪偏暖,跟随宏观波动

综述

1.华南下游开工无明显改善,整体负荷在五成上下波动。

2.社库累,上游去,或为上游主动降库所致。四季度检修力度逐步减弱,产量进一步回升。预估11-12两个月产量合计400万吨左右或以上。

3.出口接单具延续性,因月初或月底所接单量为部分企业的月度量且印度排灯节原因,国内出口接单本周一般。出口料保持一定基础量,表现料为兜底作用而非强驱动。

4.各地利润虽然较上月下滑,但无明显亏损,暂未见大范围的减产现象。

综上,PVC供需面较弱,无强驱动,受宏观和消息影响较大,短期暂看5900-6200震荡。警惕在基本面无强驱动情况的的资金行为。

重点

关注

山西煤企火灾对煤炭的影响