来源:市值风云

增速领先同行,但公司啥时候贵,啥时候便宜,实控人心里门清。

汪曾祺曾说:“四方食事,不过一碗人间烟火。”一碗热气腾腾的饭菜,就是四方食事的精髓。

在风云君的印象里,一碗香喷喷的酱油炒饭、一碟爽口的醋溜黄瓜,这些看似平凡的食物也能吃出人间最绵长的滋味。

每个人对烟火气的理解都有所不同,但无疑都离不开日常生活中的柴米油盐酱醋茶。更深入地说,调味品在这一过程中扮演着至关重要的角色。

说到这里,风云君想和大家讲的这家公司和调味品密切相关,它就是千禾味业(603027.SH)。

做食品添加剂起家,跻身酱***业前三

1996年,伍超群和伍学明兄弟共同创建了千禾味业(603027.SH)的前身恒泰实业,主要为调味品企业供应焦糖色。

焦糖色是一种食品色素添加剂,主要用于酱油、糖果、醋、啤酒等的着色。

公司建于东坡故里四川眉山,自2001年开始涉足调味品行业,并于2016年3月在上海证券交易所主板上市。

千禾味业曾经作为焦糖色生产商,李锦记、海天味业(603288.SH)和美味鲜都位列公司焦糖色业务的前五大客户中。

(来源:千禾味业招股书2016-02-23)

从财报看,自2020年以来,食醋已取代焦糖色成为公司第二大主业。

目前,公司主营酱油、食醋和料酒这三大调味品,并且零添加产品已经成为公司的核心品类。如今,千禾味业作为竞争对手已成长为酱油市场的主力军之一。

在同行业中,有几家风云君不得不提到的嘉宾,分别是海天味业、中炬高新(600872.SH)、恒顺醋业(600305.SH)、加加食品(***)(002650.SZ)。

风云君曾对千禾味业、海天味业和恒顺醋业进行过深度分析,对中炬高新也有覆盖,非常值得一读,友友们可以在市值风云直接搜索查看。

(来源:市值风云)

这次的重点是千禾味业。由于公司料酒占比较小,所以仅对酱油和食醋业务进行分析。

2023上半年,千禾味业的酱油、食醋收入占别为63%、14%。

海天酱油,想必大家已经耳熟能详了。中炬高新则拥有“厨邦”、“美味鲜”两大品牌。加加食品主营酱油和“盘中餐”品牌的食用油。

千禾味业、海天味业和中炬高新各自的酱油收入占比均在50%以上。与前三家相比,加加酱油的收入占比略低一些,接近50%。

恒顺醋业是创始于1840年的“中华老字号”企业,是唯一的食醋上市企业,也是目前国内规模最大的食醋生产企业。近两年,恒顺醋业的食醋收入占比超过60%。

(来源:各公司财报,制表:市值风云)

总体营收规模上,海天味业仍遥遥领先,中炬高新稳居第二。

从2021年开始,千禾味业开始超越加加食品。今年三季报披露,公司前三季度营收23.31亿元,较以前年度,与中炬高新的差距明显缩小。

(制图:市值风云,下同)

在细分的酱油业务上,根据Euromonitor,2021年我国酱油市场规模为888.95亿元。风云君以此测算2021年公司及同行业的市占率。

目前酱油市场梯队分层明显,海天作为第一梯队,市占率达到16%。

第二梯队除了厨邦、美味鲜品牌外,李锦记、欣和等在市场上也占有一定份额,由于这两家均未披露营收数据,所以风云君无法准确计算,但是结合风云君在以前研报中提到的,李锦记的市占率应该在3%-5%之间。

第三梯队中,千禾和加加的市占率均在1%左右。

第四梯队就是当地的其他品牌,市占率合计在75%左右。

这说明,目前酱油市场的集中度不高。

(制表:市值风云,下同)

2020年,千禾酱油营收为10.54亿,超越了10.16亿的加加酱油。从这年起,就国内上市的酱油企业而言,公司成功跻身酱***业前三。

增速领先同行

目前,千禾味业吾股排名383/4999,排名呈现上升趋势。

(来源:市值风云)

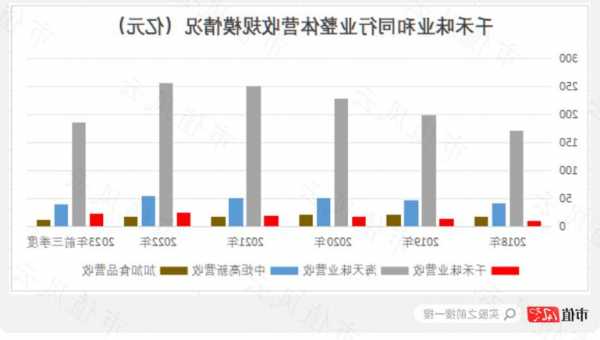

自2019年以来,千禾味业整体的营收增速领先同行。

2021年,受疫情反复的影响,全年消费市场疲软,调味品市场较为低迷,公司及同行业的增速均放缓。这一年,公司整体同比增速约为14%。

从2022年开始,公司营收增速与同行拉开了更大的差距。2022年24.36亿,增速为26.6%。今年前三季度23.3亿,增速达到50%。

(制图:市值风云,下同)

不仅是营收规模,公司的扣非净利润增长也非常快。2022年扣非净利润为3.4亿元,同比增长55.3%,今年前三季度,增速达到112%。

反观海天味业,在2022年的同行业对比中,营收增速下滑最为明显,下滑幅度为7.3%。从今年前三个季度来看,海天的营收继续下滑2.3%。中炬高新自2020年以来,增长则表现的“不温不火”。

加加食品这些年业绩下滑更为严重,主业不振。风云君曾对加加食品进行过深度的分析,盲目多元化是阻碍公司发展的主要原因之一,感兴趣的友友们可直接在市值风云搜索查看。

公司实现了高于同行业的增长率,并在2022年以来呈现高增长趋势。

专注零添加酿造,线上业务占比高

调味品行业是充分竞争的行业,也属于刚需性的民生行业,竞争非常激烈。回顾2022年调味品市场,添加剂让“零添加”成为这个行业的流量密码。除此以外,有机、原酿、薄盐、零脂、减盐都是调味品的卖点热词。

人们对调味品的需求正在从单一向多元,从安全到营养健康的转变中。

从海天味业2022年度报告来看,调味品的未来市场将向品牌企业集中,行业内的市场竞争已逐步转向品牌、质量、营销等综合实力的竞争。

在这里,我们不得不提一下千禾味业的品牌和产品定位。

2008年,千禾味业最早推出“零添加”调味品。

2018年,公司坚定以零添加系列为核心的品类策略,以高鲜酱油为辅的产品策略,定位中高端。

2020年-至今,专注聚焦高端、高品质调味品市场的发展战略,坚定以零添加产品为核心品类。

同时,公司开发了“零添加”细分品类,比如酱油有分180天、280天和380天酿造,天数越长,定价越高,选择空间更大。

(图片来源:招商证券股份有限公司关于千禾味业2022年度向特定对象发行A股股票2023-03-01)

同行业中,海天味业主打金标生抽、草菇老抽这两大具有代表性的酱油品类,中炬高新主打“厨邦酱油美味鲜,晒足180天”的高鲜酱油。

从年报来看,中炬高新和加加食品都是在2022年开始推出零添加酱油,远远晚于千禾,海天味业推出时间比中炬高新和加加食品更早些。

根据国盛证券的研究显示,2010年左右,在消费者“鲜甜”口味的趋势下,高鲜产品得到快速渗透,厨邦、海天味业大力推广高鲜产品后,高鲜酱油市场快速扩张。

中炬高新也在年报中称,自身作为最早布局高鲜酱油市场的调味品企业之一,享受了高鲜酱油放量增长的红利。

经历了10年后,2020年左右,研究显示称随着消费者健康意识提升,在高端化、健康化趋势下,零添加酱油逐渐起量。

(来源:国盛证券-食品饮料行业:以日为鉴再论零添加酱油空间-230527)

从这个角度来看,零添加细分赛道上的千禾味业在酱油结构升级的趋势下,找到了自身的增长点并成长起来。

公司也是最早建立以零添加为核心的品牌形象的,而且一直专注于零添加系列的酿造。

2022年国庆期间发酵的添加剂“双标”则是直接影响到了海天双十一的业绩。2022年报中,海天也坦言经历了“经营承压与舆情冲击”的双重挑战。

品牌和产品定位的专注是千禾味业目前能够领先同行增长的原因之一。

在渠道布局方面,千禾味业和海天味业侧重点也不一样。

从2023年前三季度来看,海天味业整体营收下降了2.3%,酱油收入下降了9.3%,餐饮复苏不及预期是主要原因之一。

从年报来看,零售和线上渠道是公司的主要渠道,餐饮渠道占比反而小些。

近年来,随着直播带货购物渠道的兴起,千禾味业加速了线上渠道的布局。

公司在2022年报中称:渠道多样化,KA 渠道客流量逐渐下滑、加速向线上和社区门店转换;消费者减少到店频次,集中购、网上购渐成常态。

在同行业的年报中也可以看出,线上销售渠道的重要性。

从线上渠道销售的数据来看,公司线上销售规模增长得非常快。2022年,线上收入的增速达到64%,占比达到26%,恒顺醋业线上收入占比为14%,海天味业和中炬高新线上收入占比较低,分别仅有4%、2%。

线上业务增速快,占比明显高于同行,这是公司目前增长领先同行的原因之二。

(制图:市值风云,下同)

具备价格优势,毛利率也不低

从酱油单价来看,2018-2022年,中炬高新酱油的单价每年都高于千禾酱油和海天酱油。平均单价最低的是千禾酱油,海天酱油居中。

2021年,千禾酱油单价为4477元/吨,降价幅度为14%,相反海天价格为5334元/吨,与去年基本持平,提价0.3%,中炬高新这年的酱油单价约为5912元/吨。这一年,千禾酱油销量增长了31%,实现收入增长12%。

2022年,受原材料大豆和豆粕价格继续上涨的影响,三家公司均有提价。

其中,海天提价最明显,提价幅度为3.8%,销量下降了6%,酱油收入整体下降2.3%。中炬高新提价幅度为1.8%,酱油收入增长7%。千禾酱油提价幅度仅0.6%,单价为4503元/吨,销量增长了27.3%,收入增长28%。

(制图:市值风云,下同)

这说明千禾味业在顺应消费升级趋势的情况下,具备价格优势,同时能够以量取胜,实现增长。

千禾酱油价格虽然偏低,毛利率和海天酱油相差却不大。

2022年,中炬高新酱油毛利率为35%,千禾酱油毛利率为37.2%,海天酱油毛利率为40.3%。

千禾酱油毛利率比海天酱油低3%的原因主要有两点:第一,在单价上,海天提价幅度比千禾高3%;第二,在原材料成本上,千禾的主要原材料豆粕价格的上涨幅度比海天的主要原材料大豆的上涨幅度大。

中炬高新毛利率相较更低,主要原因是旗下的厨邦品牌使用的黄豆占原材料比重更高,所以材料成本更高,这也反映了中炬高新整体定价偏高,但毛利率偏低。

(制图:市值风云)

另外,2021和2022年,公司和同行业均由于原材料购成本的上升导致毛利率下降。

(2020-2022年期间,作为酱油主要原材料的大豆和豆粕的价格走势。来源:choice 数据)

除了酱油,公司还有一块占比不到2成的食醋业务。

2019年,公司为了发展华东地区的市场,在下半年度,以现金1.5亿元的价格全资收购了镇江恒康酱醋有限公司(现已更名为镇江金山寺食品有限公司)。

(来源:千禾味业食品股份有限公司 关于收购股权的公告20190827)

2020-2022年,金山寺的营收规模较收购前增长不算明显。

但在2021和2022年,金山寺分别实现了超500万的净利润,与收购前相比,净利润有所增长,亏损局面得到了初步扭转。

(来源:千禾味业财报、关于收购股权公告-20190827,制表:市值风云)

2018-2023年,千禾食醋与恒顺食醋的规模差距逐渐减小,千禾食醋的规模在上市公司里排第二。

2021年,恒顺醋业披露主要受市场环境及疫情影响导致营收下滑,其中食醋营收下滑10%,但是千禾食醋增长了10%。今年上半年,恒顺食醋营收7.4亿,仅增长2.5%,千禾食醋营收2.2亿,增长了26%。

(制表:市值风云,下同)

对于千禾食醋增速领先同行的原因,风云君认为除了酱油品类增长带动了食醋增长外,还有一个重要原因是千禾食醋的整体定价水平偏低。

从单价来看,恒顺食醋的定价几乎是千禾食醋定价的两倍,虽然恒顺食醋的价格在逐年下降,但两家仍然有近一倍的价格差距。如果给各位老铁选,是会选择“老字号”镇江名醋呢,还是会选择“零添加”千禾呢?

近两年,公司食醋的毛利率在37%左右,恒顺醋业在42%左右,与醋业龙头存在差距,但差距也不算大。

营销力度大,利润率与同行差距在缩小

从各公司在不同地区的业务分布来看,海天已经是一个全国性的品牌,中炬高新算是有着自身成熟市场的“半全国化”品牌。

千禾味业正处在一个从具有相对竞争优势的区域性品牌向全国性品牌过渡的进程中。

(数据来源:财报,制表:市值风云)

公司的销售费用占比明显高于同行业。公司曾在招股书中解释,由于公司的经营规模偏小且正处于区域性品牌到全国性品牌的过渡期,所以投入力度较大。

(来源:千禾味业招股书2016-02-23)

公司及同行业都取了“经销为主+直销为辅”的模式。2022年,千禾味业、海天味业和中炬高新经销收入占别为68%、93%、75%,千禾味业的直销占比更高也是导致公司销售费用占比高的一大原因。

2022年,公司的销售费用为3.3亿元,较上年度减少约5700万,主要原因是广告投入减少了,但14%的销售费用占比在同行业中还是比较高的。

(制图:市值风云,下同)

近两年随着销售费用占比减少,公司的扣非净利率也在提高,虽然与海天味业仍存在差距,但差距缩小了。今年前三季度,公司的扣非净利率为17%,海天味业为22%,中炬高新和恒顺醋业分别为12%、8%。

实控人高位16亿,低价包揽8亿定增

目前,伍氏家族伍超群、伍建勇和伍学明分别持股40.66%、9.16%、0.79%,合计持股50.61%。实控人伍超群是董事伍建勇的叔叔,伍超群和伍学明为兄弟关系。

(来源:choice数据)

根据披露的公告,风云君统计,2019年四季度-2020年底,伍氏家族3人合计减持比例达8.96%,金额高达16亿。

而对应的从2020年2月份开始公司股价一路攀升,在2021年2月份达到历史高位后开始震荡下滑。

(来源:choice数据)

过去两年多后,在今年7月份,公司发布了上市公告书,向实控人伍超群全额定增8亿元,发行价12.92元/股,用于推进“年产60万吨调味品智能制造项目”。

项目建设完成后,将新增年产50万吨酿造酱油、10万吨料酒产能。该项目的第一期20万吨酱油、10万吨料酒生产线已于2023年2月底完工并投入使用。

(来源:千禾味业向特定对象发行股票发行结果暨股本变动公告,临2023-056)

看到这里,我们不妨先梳理公司的产能情况:

根据公司招股书(2016-02-23)的披露,2015年度酱油、食醋产量合计约8万吨。

公司通过IPO募集4亿资金已完成年产10万吨酿造酱油、食醋生产线项目。

通过可转债募资而来的3.56亿已完成年产25万吨酿造酱油、食醋生产线扩建项目。期间对金山寺的收购也帮助扩充了产能。

结合公司2022年度46万吨酱油、食醋的产量来看,公司的产能利用率是比较高的。投产前后,公司也一直保持着产销两旺的状态。

(来源:千禾味业各年度财报,制表:市值风云)

实控人通过全额认购股份提高了持股比例,进一步巩固了控制权。根据公告披露,实控人此次认购的资金来源于向金融机构质押公司部分股票筹措而来。

(图片来源:招商证券股份有限公司关于千禾味业2022 年度向特定对象发行A股股票2023-03-01)

另外,从历年数据来看,公司自由现金流表现出较大的不稳定性。2022年自由现金流达到5.6亿元,2019、2021自由现金流均为负,今年前三季度不到100万元,无法产生正的自由现金流的主要原因是资本开支投入较大。

公司上市以来现金分红率为30.3%,中规中矩。

(制表:市值风云)

目前前十大股东中不包含全国社保基金,但社保基金一一七组合曾持有公司股份长达3年。该组合最初在2019年中报中位列前十大股东,持股7%,到2022年中报时,持股比例增加到7.3%。这段期间,公司股价上涨明显。

对于成长期的千禾味业来说,与龙头海天味业、恒顺醋业的差距不是一朝一夕就能改变的。

但对比中炬高新、加加食品,公司不仅能够专注自身主业,也能抓住市场机会。在“零添加”以后如何找到新的增长点?不妨拭目以待。